Du möchtest ein Unternehmen analysieren? Hier geht es zum

Lade hier deine fertige Analyse hoch und erhalte Feedback

Du möchtest das Analyseformular individuell anpassen? Schreib uns, wir richten dir einen Profi-Zugang ein!

– Update Aktienanalyse Alzchem

Disclaimer: Die Informationen auf dieser Website stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar. Sie dienen allein der persönlichen Information. Sie geben ausschließlich die subjektive Meinung des Autors wieder. Diese mag weder frei von Fehlern noch für jeden Investor geeignet sein. Deshalb fordern wir den Leser explizit auf, eigene Überlegungen anzustellen, bevor er an der Börse aktiv wird. Sollte der Leser sich Inhalte dieser Website zu eigen machen oder etwaigen Ratschlägen folgen, so ist er sich bewusst, dass er eigenständig handelt und für sein Tun selbst Verantwortung trägt. Eine Haftung, auch im Einzelfall, ist ausgeschlossen. Der Handel mit Wertpapieren unterliegt immer gewissen Risiken, bis hin zum Totalverlust des eingesetzten Kapitals. Trotz sorgfältiger Recherchen übernehmen weder der Autor noch vermoegenlernen.de Haftung für die Vollständigkeit oder Richtigkeit der Inhalte.

Unternehmen:

Alzchem Group AG

ISIN:

DE000A2YNT30

erstellt von:

Thorbjörn Karp

erstellt am:

04.03.2023

Autor besitzt Aktien am analysierten Unternehmen:

ja

Kurs:

EUR 20,20

verwendete Quellen:

1. Geschäftsmodell

Ist das Geschäftsmodell nachvollziehbar, plausibel und zukunftsfähig?

Welche Chancen und Risiken birgt es?

Was ist meine persönliche Einschätzung zu diesem Geschäftsmodell?

Veränderungen

Kurzer Überblick über das Unternehmen

Welche Weiterentwicklungen im Geschäftsmodell der Gesellschaft hat es seit der letzten VL-Aktienanalyse gegeben?

Im Vergleich zum Stand der letzten VL-Aktienanalyse zur Alzchem vom 08.11.2022 hat sich – mit Ausnahme der nachfolgenden Anmerkungen – keine materielle Änderung zum Geschäftsmodell der Gesellschaft ergeben. Die dort getroffenen Aussagen zum Geschäftsmodell der Alzchem, der Resilienz des Geschäftsmodells, der Konkurrenz, dem Markt und den wesentlichen Chancen und Risiken bleiben unverändert bestehen.

Veränderung der wesentlichen Chancen und Risiken:

- Die strompreisbedingte massive Ausweitung des Net Working Capitals der Alzchem, insbesondere der Vorräte und der Forderungen aus Lieferung und Leistung, wurde von ihr finanziert durch eine Ausweitung der kurzfristigen Schulden gegenüber Banken. Zum einen wurde die bereits bestehende Kreditlinie über EUR 50 Mio in Anspruch genommen. Weiterhin wurde diese Linie nach entsprechenden Bankgesprächen im Verlauf des Jahres 2022 um EUR 27,5 Mio auf EUR 77,5 Mio erhöht. Zusätzlich erhöhten die finanzierenden Banken die der Alzchem zugesagte Factoring–Linie von EUR 30 Mio auf EUR 40 Mio. Diese Linienerhöhung versetzte die Alzchem in die Lage, trotz deutlich erhöhter Inputpreise, ihre Kunden verlässlich zu beliefern und weiterhin auch die notwendige Flexibilisierung des Produktionsprozesses in Reaktion auf die steigenden Strompreise umsetzen zu können. Diese variabel verzinslichen Kreditlinien sind beidseits mit einer Laufzeit von maximal 4 Wochen (Barlinie) bzw. 3 Monaten (Factoring-Linie) kündbar. Das in 2022 für die Alzchem neu entstandene wesentliche Risiko ist also die Gefahr, die notwendige Finanzierung des Geschäftsbetriebs nicht durch eine laufende Verlängerung dieser erhöhten kurzfristigen Kreditlinien sicherstellen zu können. In Reaktion auf dieses Risiko ist die Alzchem in Gespräche mit ihren finanzierenden Banken eingetreten mit der Zielsetzung, ihre Finanzierung langfristig und zu festen Zinssätzen umzugestalten. Der Abschluss dieser Gespräche wird noch für Q1 2023 erwartet.

- Die Alzchem profitierte im Jahr 2022 aus einem Anstieg des langfristen EUR-Zinssatzes, da sich in der Folge aus der Neubewertung ihrer Pensionsrückstellungen ihr Eigenkapital massiv erhöhte. Hohe und steigende Zinssätze führen aber auf der anderen Seite nunmehr auch dazu, dass die Alzchem höhere Zinsen auf die Finanzierung des deutlich ausgeweiteten Net Working Capitals zu zahlen hat. Der Effekt aus hohen bzw. weiter steigenden Zinsen ist also nunmehr zweischneidig für die Alzchem.

- Die gesetzestechnische Umsetzung der Strompreisbremse ist anscheinend so ausgestaltet, dass die Alzchem diese staatliche Förderung – aufgrund ihrer guten Gewinnsituation – aller Voraussicht nach nicht in Anspruch nehmen kann und wird. Sollten die Strompreise auf dem Niveau von Anfang 2023 verbleiben, wäre eine Inanspruchnahme der Strompreisbremse für die Alzchem nach Einschätzung des Autors auch ökonomisch nur begrenzt vorteilhaft. Entsprechend beobachtet die Alzchem die Entwicklung der Strompreise weiter, geht aber auf aktueller Basis nicht davon aus, die Strompreisbremse zukünftig zu nutzen bzw. nutzen zu können. Dies ermöglicht es dem Vorstand und dem Aufsichtsrat der Alzchem, Stand Anfang März 2023, auch die Zahlung einer Dividende von EUR 1,05 (Vorjahr: EUR 1,00) pro Aktie im Mai 2023 der Hauptversammlung vorzuschlagen.

- In der EU wird, auf Veranlassung auch der deutschen Regierung hin, zzt. die Diskussion geführt, Chemikalien, die in der EU nicht zugelassen sind, auch nicht mehr in andere Länder außerhalb der EU ausführen zu können. Dies würde die Alzchem treffen, z.B. bezüglich des Exportes des Produktes Dormex (Wachstumsregulierer für Obstbäume).

- Die Alzchem sieht für sich im Vergleich zu anderen Unternehmen der chemischen Industrie einen in 2022 neu entstandenen Wettbewerbsvorteil darin, dass sie, im Gegensatz zu den Mitbewerbern, ihre Produktion schon ganz weitgehend frei von fossilen Brennstoffen auf Basis von Strom betreibt.

Zwischenergebnis Geschäftsmodell

Kurze zusammenfassende Bewertung des Geschäftsmodells

Die Beurteilung zum Geschäftsmodell durch den Autor lautet unverändert wie folgt:

Die Alzchem betreibt als deutscher Mittelständler eine Verbundproduktion entlang der N-C-N-Kette. Die Gesellschaft ist deutlich kleiner als ihre i.W. asiatischen Mitbewerber, welche insbesondere im Bereich der Basischemie deutliche Kosten- und Umweltvorteile genießen. Diese Benachteiligung hat die Alzchem in den letzten Jahren durch eine auf die Spezialchemie ausgerichtete, forschungsintensive Wachstumsstrategie kompensieren können. Als Mittelständler ist es das Los der Alzchem, eine Nischenstrategie zu fahren. Durch agiles Steuern des Verbundsystems in diesen Nischen, Produktqualität, Innovation und Verlässlichkeit in der Belieferung ihrer vor allem europäischen Kunden hat die Alzchem in den letzten Jahren Umsatz und Gewinn kontinuierlich steigern und im Ergebnis die Tragfähigkeit ihres Geschäftsmodells beweisen können. Den in 2021 / 2022 deutlich gestiegenen Strompreisen konnte die Alzchem durch eine weitere Flexibilisierung ihrer Produktionsprozesse und die Ausweitung der margenstabilen und deutlich weniger stromintensiven Spezialchemieproduktion begegnen. Im Ergebnis ist das auf die Entwicklung profitabler Nischenmärkte ausgerichtete Geschäftsmodell der Alzchem für den Autor nachvollziehbar und plausibel und wird von diesem auch als zukunftsfähig eingeschätzt.

Unverändert bleiben auch die nachfolgende Empfehlungen des Autors bzw. für diesen nicht beurteilbaren Sachverhalte:

- Mindestens drei der vier noch bis 2025 gewählten Aufsichtsratsmitglieder sind Vertreter der drei Hauptaktionäre oder diesen aus der beruflichen Vergangenheit verbunden, obwohl der Anteil der Hauptaktionäre zwischenzeitig auf nur noch knapp über 50% zurückgegangen ist. Hier fehlt es aus der Sicht des Autors an mindestens einem von den Hauptaktionären unabhängigen Aufsichtsrat mit durch eigene entsprechende berufliche Tätigkeit (z.B. als Vorstand eines Chemieunternehmens) erworbenen Kompetenzen im Bereich der Basis- und Spezialchemie (Technik und Verkauf; kongruent zum CSO und COO im Vorstand).

- Die drei Hauptaktionäre sind seit rd. 13 Jahren in die Gesellschaft investiert und haben die Entwicklung der Alzchem in diesen Jahren geprägt. Zumindest initial hatte ihr Investment in die Alzchem über den Private Equity Fonds „bluO“ einen kurzfristigen Charakter. Gemäß Ad Hoc Mitteilung aus 2019 sind sie der Alzchem, trotz zwischenzeitiger Aktienverkäufe, auch weiterhin langfristig verbunden. Ob sie sich zukünftig von weiteren ihrer Aktien an der Alzchem trennen wollen und werden, ist für den Autor nicht beurteilbar.

- Auch ist für den Autor nicht beurteilbar, ob die Hauptaktionäre willens und in der Lage wären, die Alzchem im hypothetischen Fall eines Liquiditätsbedarfs finanziell zu unterstützen.

2. Finanzielle Solidität

Ist das Vermögen des Unternehmens dauerhaft werthaltig?

Wie ist das Unternehmen finanziert (Eigenkapital vs Fremdkapital, Fristigkeit)?

Erwirtschaftet das Unternehmen kontinuierlich Gewinne und einen positiven Cashflow?

2.1 Finanzzahlen des aktuellen Geschäftsberichts

(Tabellarische Darstellung Bilanz, Gewinn- und Verlustrechnung, Cashflow, Kennzahlen)

| (Zahlen in Mio EUR, wenn nicht anders angegeben) | 2022 | 2021 | 2020 | 2019 | 2018 | 2017 |

|---|---|---|---|---|---|---|

| Bilanz | ||||||

| Bilanzsumme | 423 | 378 | 354 | 343 | 314 | 280 |

| langfristige Vermögenswerte | 208 | 225 | 222 | 212 | 171 | 143 |

| (davon Immaterielle Vermögenswerte und latente Steueransprüche) | 19 | 37 | 38 | 36 | 26 | 26 |

| kurzfristige Vermögenswerte | 215 | 153 | 132 | 131 | 143 | 138 |

| (davon Vorräte) | 122 | 87 | 67 | 75 | 79 | 71 |

| (davon Forderungen aus Lieferung und Leistung) | 56 | 41 | 33 | 33 | 34 | 35 |

| (davon Flüssige Mittel) | 9 | 8 | 17 | 9 | 13 | 13 |

| Eigenkapital (inkl. Anteile Dritter) | 146 | 90 | 69 | 61 | 68 | 58 |

| Eigenkapital (ohne Anteile Dritter) | 144 | 88 | 67 | 60 | 67 | 56 |

| Fremdkapital | 277 | 288 | 259 | 281 | 245 | 222 |

| (davon langfristige Schulden) | 145 | 212 | 226 | 221 | 164 | 146 |

| ((davon Pensionsrückstellungen)) | 90 | 140 | 142 | 135 | 110 | 107 |

| ((davon Sonstige Rückstellungen)) | 17 | 24 | 24 | 22 | 19 | 17 |

| ((davon lfr. Darlehen Kreditinstitute)) | 27 | 38 | n.b. | n.b. | n.b. | n.b. |

| (davon kurzfriste Schulden) | 132 | 76 | 60 | 61 | 81 | 76 |

| ((davon Verbindlichkeiten aus Lieferung und Leistung)) | 37 | 33 | n.b. | n.b. | n.b. | n.b. |

| ((davon kfr. Darlehen Kreditinstitute)) | 66 | 10 | n.b. | n.b. | n.b. | n.b. |

| Pensionsrückstellungen - Zinssatz | 3,70% | 1,00% | 0,50% | 0,90% | 1,90% | 1,75% |

| Pensionsrückstellungen - Lohn- und Gehaltstrend | 3,00% | 3,00% | 2,50% | 2,75% | 2,75% | 2,75% |

| Pensionsrückstellungen - Rententrend | 2,25% | 2,00% | 1,50% | 1,75% | 2,00% | 1,75% |

| Pensionsrückstellungen - Trend Beitragsbemessungsgrenze | 2,50% | 2,50% | 2,50% | 2,50% | 2,50% | 2,50% |

| Pensionsrückstellungen - durchschnittliche Laufzeit (in Jahren) | 17 | 21 | 22 | 23 | 22 | 22 |

| Vorratsintensität (Vorräte duch Umsatz) | 23% | 21% | 18% | 20% | 21% | 20% |

| (davon Vorratsintensität Speciality Chemicals) | 24% | 24% | 19% | 22% | 24% | n.b. |

| (davon Vorratsintensität Basics & Intermediates) | 22% | 19% | 19% | 21% | 20% | n.b. |

| Factoring-Volumen (netto nach Sicherheitseinbehalten) | 27 | 22 | 19 | 15 | 16 | n.b. |

| Eigenkapitalquote | 34,5% | 23,7% | 19,4% | 17,9% | 21,8% | 20,7% |

| Eigenkapitalquote - ohne Factoring | 32,5% | 22,4% | 18,4% | 17,2% | 20,8% | n.b. |

| Eigenkapitalrentabilität | 20,7% | 31,0% | 28,9% | 29,6% | 33,3% | 35,5% |

| Finanzierungsgrad langfristige Vermögenswerte durch Eigenkapital | 70,1% | 39,8% | 31,0% | 29,0% | 40,0% | 40,6% |

| Finanzierungsgrad langfristige Vermögenswerte durch Eigenkapital und langfriste Schulden | 139,6% | 134,0% | 132,8% | 133,1% | 135,9% | 143,1% |

| Gewinn- und Verlustrechnung | ||||||

| Umsatz | 542 | 422 | 379 | 376 | 375 | 354 |

| (davon Speciality Chemicals) | 288 | 220 | 207 | 200 | 209 | 186 |

| (davon Basics & Intermediates) | 228 | 176 | 146 | 149 | 140 | 141 |

| (davon Deutschland) | 146 | 131 | 126 | 121 | 160 | 153 |

| (davon restliches Europa) | 199 | 150 | 134 | 140 | 124 | 113 |

| (davon NAFTA) | 84 | 51 | 49 | 49 | 39 | 35 |

| (davon Asien) | 62 | 54 | 41 | 38 | 34 | 36 |

| (davon restliche Welt) | 51 | 36 | 30 | 27 | 18 | 17 |

| Bestandsveränderungen | 22 | 10 | -3 | -5 | 5 | 2 |

| Gesamtleistung | 564 | 432 | 377 | 371 | 381 | 356 |

| Materialaufwand | 289 | 171 | 133 | 142 | 155 | 138 |

| Personalaufwand | 137 | 132 | 127 | 122 | 114 | 109 |

| Sonstige Aufwendungen und Erträge | 77 | 67 | 63 | 57 | 62 | 63 |

| operatives Ergebnis vor Abschreibungen (EBITDA) | 61 | 62 | 54 | 50 | 49 | 46 |

| (davon Speciality Chemicals) | 53 | 51 | 44 | 42 | 51 | 43 |

| (davon Basics & Intermediates) | 5 | 11 | 9 | 5 | -1 | 6 |

| Abschreibungen | 26 | 24 | 23 | 19 | 15 | 14 |

| operatives Ergebnis (EBIT) | 36 | 38 | 31 | 31 | 34 | 32 |

| Finanzergebnis | 5 | -1 | -4 | -5 | -2 | -2 |

| Ergebnis vor Steuern (EBT) | 41 | 37 | 27 | 25 | 32 | 29 |

| Ertragsteuern | 11 | 9 | 7 | 7 | 9 | 9 |

| Konzernergebnis vor Anteilen Dritter | 30 | 28 | 20 | 18 | 23 | 21 |

| Konzernergebnis nach Anteilen Dritter | 30 | 28 | 20 | 18 | 23 | 20 |

| direkt im Eigenkapital erfasste Aufwendungen und Erträge | 36 | 2 | -5 | -16 | -1 | -1 |

| Umsatzwachstum | 28,4% | 11,3% | 0,8% | 0,2% | 6,0% | n.b. |

| (davon Umsatzwachstum Speciality Chemicals) | 30,8% | 6,3% | 3,7% | -4,5% | 12,8% | n.b. |

| (davon Umsatzanteil Speciality Chemicals) | 53,2% | 52,2% | 54,7% | 53,2% | 55,8% | 52,5% |

| (davon Umsatzwachstum Basics & Intermediates) | 29,1% | 20,4% | -2,0% | 6,7% | -0,6% | n.b. |

| (davon Umsatzanteil Basics & Intermediates) | 42,0% | 41,7% | 38,6% | 39,7% | 37,3% | 39,8% |

| (davon Umsatzanteil Deutschland) | 26,9% | 31,1% | 33,1% | 32,2% | 42,7% | 43,1% |

| (davon Umsatzanteil restliches Europa) | 36,8% | 35,5% | 35,4% | 37,3% | 33,2% | 31,9% |

| (davon Umsatzanteil NAFTA) | 15,5% | 12,1% | 12,8% | 13,1% | 10,3% | 9,8% |

| (davon Umsatzanteil Asien) | 11,5% | 12,8% | 10,7% | 10,2% | 9,1% | 10,3% |

| (davon Umsatzanteil restliche Welt) | 9,3% | 8,6% | 8,0% | 7,2% | 4,7% | 4,9% |

| Anteil Materialaufwand abzgl. Bestandsveränderung vom Umsatz | 49,2% | 38,0% | 35,6% | 39,2% | 40,0% | 38,5% |

| Anteil Personalaufwand vom Umsatz | 25,3% | 31,3% | 33,6% | 32,5% | 30,4% | 30,9% |

| Anteil Sonstige Aufwendungen und Erträge vom Umsatz | 14,2% | 16,0% | 16,6% | 15,1% | 16,4% | 17,8% |

| EBITDA-Marge vom Umsatz | 11,3% | 14,7% | 14,2% | 13,3% | 13,2% | 12,9% |

| (davon EBITDA-Marge vom Umsatz (Speciality Chemicals)) | 18,4% | 23,0% | 21,3% | 20,8% | 24,2% | 23,0% |

| (davon EBITDA-Marge vom Umsatz (Basics & Intermediates)) | 2,2% | 6,2% | 6,1% | 3,5% | -0,6% | 4,0% |

| Anteil Abschreibungen vom Umsatz | 4,7% | 5,8% | 6,1% | 5,2% | 4,0% | 4,0% |

| EBIT-Marge vom Umsatz | 6,6% | 8,9% | 8,1% | 8,1% | 9,1% | 9,0% |

| EBT-Marge vom Umsatz | 7,6% | 8,6% | 7,2% | 6,8% | 8,5% | 8,3% |

| Konzernergebnis vor Anteilen Dritter vom Umsatz | 5,6% | 6,6% | 5,2% | 4,8% | 6,1% | 5,8% |

| Konzernergebnis nach Anteilen Dritter vom Umsatz | 5,5% | 6,5% | 5,2% | 4,8% | 6,0% | 5,8% |

| Cashflow | ||||||

| Cashflow aus operativer Geschäftstätigkeit | -4 | 43 | 49 | 44 | 35 | 31 |

| Cashflow aus Investitionstätigkeit | -29 | -28 | -29 | -41 | -40 | -25 |

| Dividendenausschüttung | -10 | -8 | -8 | -9 | -11 | -18 |

| Freier Cashflow (nach Dividendenauszahlungen) | -44 | 7 | 12 | -7 | -16 | -12 |

| weitere unternehmensrelevante Kennzahlen | ||||||

| Mitarbeiter F&E | 103 | 106 | 109 | 107 | 97 | n.b. |

| Anteil Mitarbeiter F&E an Mitarbeitern | 6,1% | 6,5% | 6,7% | 6,6% | 6,2% | n.b. |

| Ausgaben F&E | 11 | 10 | 9 | 9 | 9 | 9 |

| Anteil Ausgaben F&E vom Umsatz | 2,0% | 2,3% | 2,5% | 2,5% | 2,3% | 2,5% |

| Fluktuationsrate | 6,3% | 5,1% | 3,5% | 3,5% | 3,7% | 3,2% |

| Durchschnittliche Betriebszugehörigkeit (in Jahren) | 17,2 | 17,8 | 18,3 | 18,4 | 19,0 | 19,4 |

| Ausbildungsquote | 9,2% | 9,1% | 10,0% | 9,6% | 9,3% | 8,6% |

| Produktionsmenge / -output (in 1.000 t) | 663 | 637 | 539 | 561 | 594 | 570 |

| Verbrauch elektrische Energie (in GWh pro Jahr) | 729 | 717 | 640 | 676 | 678 | 669 |

| Brennstoffverbrauch (in GWh pro Jahr) | 201 | 200 | 195 | 184 | 193 | 204 |

| CO2-Emissionen (in 1.000 t pro Jahr) | 110 | 113 | 110 | 112 | 109 | 112 |

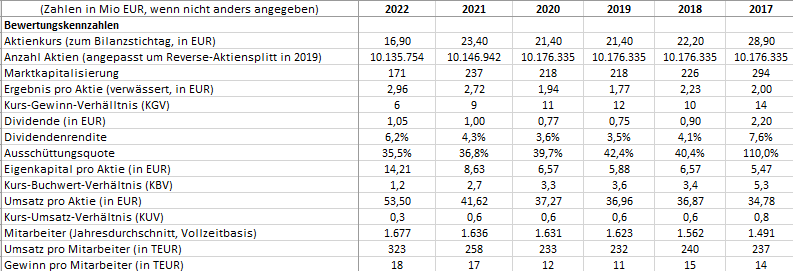

| Bewertungskennzahlen | ||||||

| Aktienkurs (zum Bilanzstichtag, in EUR) | 16,90 | 23,40 | 21,40 | 21,40 | 22,20 | 28,90 |

| Anzahl Aktien (angepasst um Reverse-Aktiensplitt in 2019) | 10.135.754 | 10.146.942 | 10.176.335 | 10.176.335 | 10.176.335 | 10.176.335 |

| Marktkapitalisierung | 171 | 237 | 218 | 218 | 226 | 294 |

| Ergebnis pro Aktie (verwässert, in EUR) | 2,96 | 2,72 | 1,94 | 1,77 | 2,23 | 2,00 |

| Kurs-Gewinn-Verhälltnis (KGV) | 6 | 9 | 11 | 12 | 10 | 14 |

| Dividende (in EUR) | 1,05 | 1,00 | 0,77 | 0,75 | 0,90 | 2,20 |

| Dividendenrendite | 6,2% | 4,3% | 3,6% | 3,5% | 4,1% | 7,6% |

| Ausschüttungsquote | 35,5% | 36,8% | 39,7% | 42,4% | 40,4% | 110,0% |

| Eigenkapital pro Aktie (in EUR) | 14,21 | 8,63 | 6,57 | 5,88 | 6,57 | 5,47 |

| Kurs-Buchwert-Verhältnis (KBV) | 1,2 | 2,7 | 3,3 | 3,6 | 3,4 | 5,3 |

| Umsatz pro Aktie (in EUR) | 53,50 | 41,62 | 37,27 | 36,96 | 36,87 | 34,78 |

| Kurs-Umsatz-Verhältnis (KUV) | 0,3 | 0,6 | 0,6 | 0,6 | 0,6 | 0,8 |

| Mitarbeiter (Jahresdurchschnitt, Vollzeitbasis) | 1.677 | 1.636 | 1.631 | 1.623 | 1.562 | 1.491 |

| Umsatz pro Mitarbeiter (in TEUR) | 323 | 258 | 233 | 232 | 240 | 237 |

| Gewinn pro Mitarbeiter (in TEUR) | 18 | 17 | 12 | 11 | 15 | 14 |

Geschäftsverlauf

(Wesentliche Entwicklungen im abgelaufenen Geschäftsjahr, Bilanz, Gewinn- und Verlustrechnung, Cashflow, Kennzahlen)

Geschäftsverlauf

Das Geschäftsjahr 2022 der Alzchem wurde insbesondere von folgenden Entwicklungen beeinflusst:

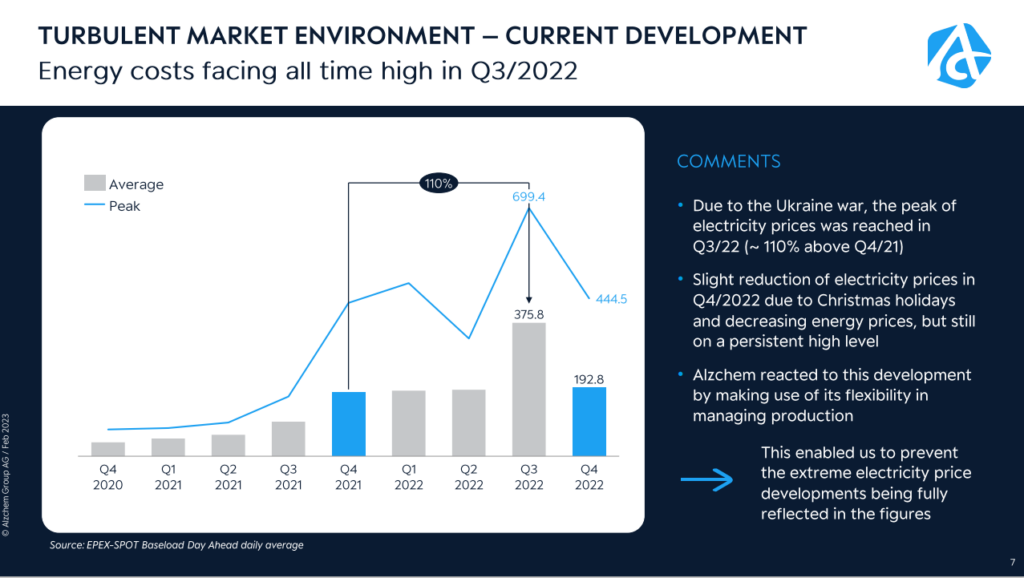

- Massiver Anstieg der Preise für alle Inputfaktoren, insbesondere aber für Strom, der seine Spitze im dritten Quartal und dann noch einmal Anfang Dezember 2022 fand. Alzchem reagierte hierauf zum einen mit einer Flexibilisierung des Produktionsprozesses, insbesondere was den Betrieb der beiden Carbidöfen in Deutschland betraf und zum anderen aber insbesondere durch eine sehr zeitnahe Erhöhung der eigenen Verkaufpreise.

Quelle: Alzchem, Analystenpräsentation zu Q4 2022, S. 7

- In der Folge des Strompreisanstiegs massiver Anstieg des Net Working Capitals (vor allem Vorräte und Forderungen aus Lieferung und Leistung), welcher von der Alzchem durch kurzfristige Bankdarlehen finanziert wurde

- In Q3 2022 merkliche Verknappung erdgasbasierter Vorprodukte (z.B. Ammoniak, welches für die Herstellung von Nitrilen („Nitralz“) benötigt wird)

- Insbesondere im ersten Halbjahr gestörte internationale Lieferketten. Deutlicher Anstieg der Lieferkosten. Ab Ende Q2 2022 jedoch Entspannung und damit Wiedereintritt der kostengünstiger produzierenden asiatischen Wettbewerber im Bereich der Basischemiekalien in den Markt

- Deutlicher Anstieg der langfristigen Zinsen, welche relevant sind für die Bewertung der Pensions- und langfristigen Sonstigen Rückstellungen

- Ende Oktober 2022 erfolgte die Inbetriebnahme der neuen Anlage zur Produktion von Kreatin und Nartiumsarkosinat. Die Produktionskapazität von Kreatin hat sich damit rd. verdoppelt.

Bilanz

Drei wesentliche Effekte prägten die Entwicklung der Bilanz im Geschäftsjahr 2022:

- Der Anstieg des für die Bewertung der langfristigen Rückstellungen, insbesondere der Pensionsrückstellungen, relevanten Zinssatzes von 1,0% (2021) auf 3,7% (2022) führte zu einem Rückgang der Pensionsrückstellungen von rd. EUR 140 Mio auf rd. EUR 90 Mio. Im Gegenzug sanken die Aktiven Latenten Steuern, was, trotz Investitionen von rd. EUR 29 Mio, zu einem Rückgang der langfristigen Vermögenswerte von rd. EUR 225 Mio auf rd. EUR 208 Mio führte. Diese Veränderungen wurden nicht in der GuV gezeigt, sondern erfolgsneutral direkt in das Eigenkapital gebucht. Selbiges stieg allein aus diesem Effekt heraus in 2022 um rd. EUR 36 Mio.

- Ebenfalls aus diesem Zinsanstieg heraus sanken die langfristigen Sonstigen Rückstellungen von EUR 24 Mio auf EUR 17 Mio. Diese Veränderung betrifft insbesondere die von der Alzchem zu bildene sehr langfristige Rückstellung für Deponiekosten. Dieser Rückgang von rd. EUR 7 Mio ist insofern relevant, als dass er, anders als bei den Pensionsrückstellungen, in der GuV unter dem Finanzergebnis als Ertrag auszuweisen ist.

- Der massive Anstieg der Inputkosten, insbesondere der Strompreise, sowie die Notwendigkeit, im Rahmen flexibilisierter Produktionsprozesse höhere Vorratsbestände vorhalten zu müssen, führte zu einem Anstieg der Vorräte von rd. EUR 87 Mio auf rd. EUR 122 Mio sowie der Forderungen aus Lieferung und Leistung von rd. EUR 41 Mio auf rd. EUR 56 Mio. Um diesen Anstieg des betrieblich gebundenen Vermögens zu finanzieren, stiegen die kurzfristigen Darlehen gegenüber Kreditinstituten von rd. EUR 10 Mio auf rd. EUR 66 Mio. Zusätzlich stieg das Factoring-Volumen von rd. EUR 22 Mio auf rd. EUR 27 Mio.

GuV

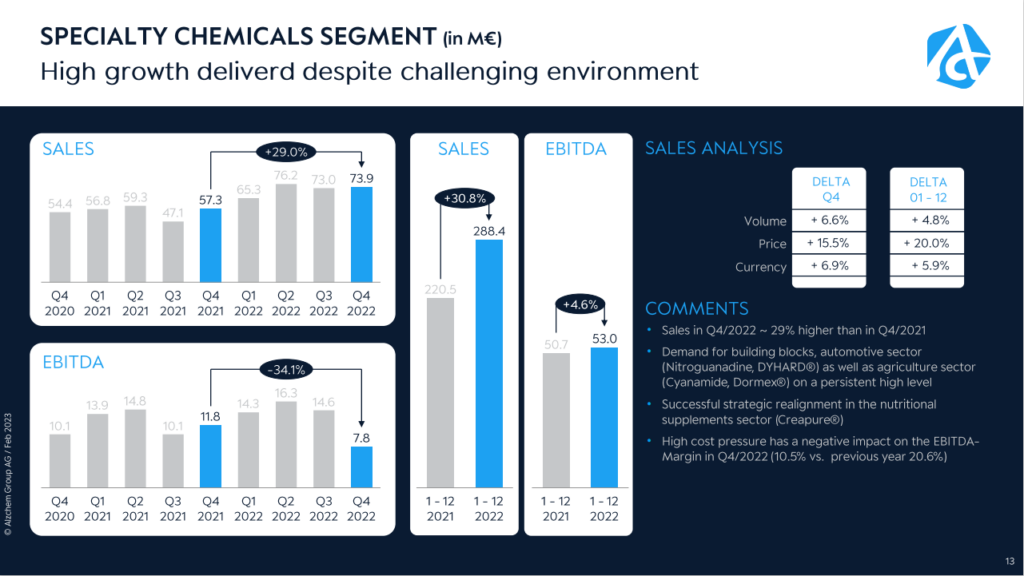

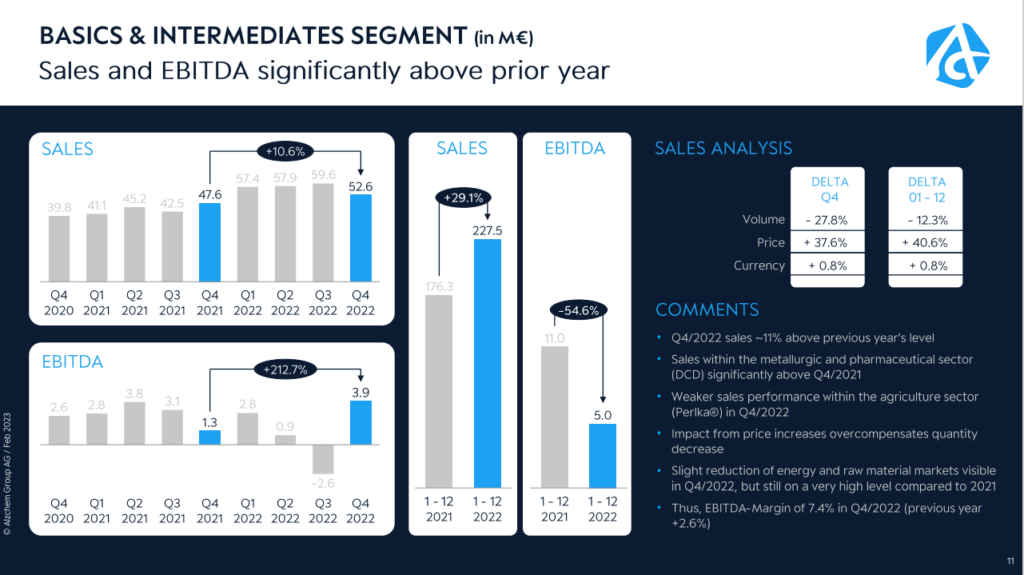

Eine der wesentlichen Tätigkeiten des Vertriebs der Alzchem in 2022 war es, die eigenen angestiegenen Produktionskosten an die Kunden zeitnah weiterzugeben, z.B. durch Vereinbarung von Preisgleitklauseln. Fokus war dabei der Erhalt der absoluten Gewinnmarge in EUR bzw. USD. Dies gelang weitgehend, auch wenn teilweise nur mit zeitlicher Verzögerung. Entsprechend stiegen die Umsatzerlöse von rd. EUR 422 Mio um rd. 28% auf rd. EUR 542 Mio. Im weniger strompreisabhängigen Segment Speciality Chemicals resultiert der dortige Umsatzanstieg von rd. 31% dabei auch aus einem Anstieg der verkauften Menge fast aller Produkte des Segments von in der Summe rd. 5%. Hingegen sank die verkaufte Menge im strompreissensitiven Segment Basics & Intermediates um rd. 12%, während die Preise dort um rd. 41% stiegen. Hier sank insbesondere preisbedingt die Nachfrage aus der Landwirtschaft nach dem Düngemittel Perlka sowie, insbesondere im asiatischen Raum, der Absatz des für den Pfanzenschutz und die Farbherstellung eingesetzten, auf Ammoniak basierenden Produkts Nitralz.

Quelle: Alzchem, Analystenpräsentation zu Q4 2022, S. 13

Quelle: Alzchem, Analystenpräsentation zu Q4 2022, S. 11

Der Gewinn der Alzchem wurde ein weiteres Mal im Segment Speciality Chemicals generiert. Das dortige EBITDA stieg von rd. EUR 51 Mio auf rd. EUR 53 Mio. Der deutliche Rückgang des EBITDA in diesem Segment in Q4 2022 auf EUR 7,8 Mio (Rückgang der EBITDA-Marge von 20,6% auf 10,5%) wird von der Alzchem nur rudimentär erläutert mit „hohem Kostendruck“. Ob es sich hierbei ggfs. um einen dauerhaften Effekt handelt, bleibt kritisch zu beobachten. Eine mögliche Erklärung wäre der strompreisbedingte deutliche Anstieg der Produktionskosten des Segments Basics & Intermediates in Q3 2022, welcher die Inputkosten des Segments Speciality Chemicals in Q4 2022 entsprechend erhöhte.

Erwähnenswert bei der Analyse der EBITDA-Marge ist auch, dass sich zum 31.12.2022 im Vergleich zum Vorjahr Mehrkosten aus der Bewertung der Vorräte von rd. EUR 5 Mio ergaben, welche durch das vorzeitige materielle Schließen von Derivaten auf den Strompreis betreffend 2023 und die hieraus notwendige Änderung der Bilanzierungsmethode für diese Verträge (Own Use Exemption) ausgeglichen werden konnte (Ertrag hieraus EUR 5,2 Mio). Inwieweit dieser Kauf und Verkauf von Strom auf Termin in 2022 für 2023 und die daraus resultierende Änderung der Bilanzierungsmethode betriebswirtschaftlich getrieben war oder allein der Ergebnissteuerung diente, ist für den Autor nicht erkennbar. Vor dem Hintergrund des Anfang 2023 weiter gefallenen Strompreises hat sich dieser Verkauf aber per heute als voraussichtlich ökonomisch vorteilhaft erwiesen.

Im Ergebnis sank das EBIT in 2022 von EUR 38 Mio auf EUR 36 Mio. Aufgrund des rd. EUR 7 Mio außerordentlichen Ertrags aus der höheren Abzinsung der langfristigen (Deponie-)Rückstellungen stieg das Finanzergebnis von rd. ./. EUR 1 Mio auf rd. + EUR 5 Mio, sodass das für die Ermittlung des Gewinns pro Aktie relevante Konzernergebnis nach Anteilen Dritter von rd. EUR 28 Mio auf rd. EUR 30 Mio anstieg.

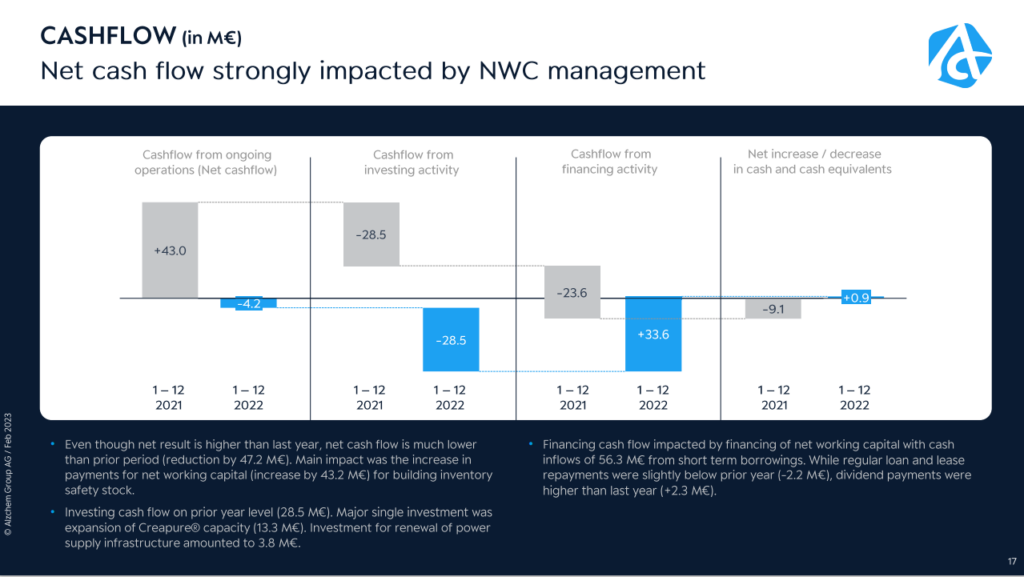

Quelle: Alzchem, Analystenpräsentation zu Q4 2022, S. 17

Cashflow

Nach einem in den letzten drei Jahren jeweils über EUR 40 Mio liegenden Operativen Cashflow lag selbiger in 2022 aufgrund des strompreisbedingten Anstiegs des Net Working Capitals mit rd. ./. EUR 4 Mio erstmal im negativen Bereich. In Q4 2022 konnte die Alzchem hingegen wieder einen Operativen Cashflow von rd. EUR 10 Mio erzielen. Dies unterstützt die Aussagen der Alzchem, dass zum Ende 2022 nicht nur die Inputpreise wieder etwas zurückgelaufen sind, sondern sich zusätzlich auch die Engpässe in den Lieferketten weiter abgebaut haben. Zusätzlich hatte die Alzchem in Q3 2022 ein Projekt zur Reduzierung des Vorratsbestands gestartet.

Die Investitionen lagen in 2022 mit rd. EUR 29 Mio praktisch auf Vorjahreshöhe. Sie betrafen mit rd. EUR 13 Mio den Ausbau der Produktionskapazitäten im Kreatin-Bereich und mit rd. EUR 4 Mio Investitionen in die Erneuerung der Strominfrastruktur.

Nach Dividendenzahlung in 2022 iHv rd. EUR 10 Mio errechnet sich ein Freier Cashflow von rd. ./. EUR 43 Mio, welcher durch eine Aufnahme kurzfristiger Bankdarlehen ausgeglichen wurde.

2.2 Aktuelle Quartalszahlen

(Tabellarische Darstellung Bilanz, Gewinn- und Verlustrechnung, Cashflow, Kennzahlen)

| (Zahlen in Mio EUR, wenn nicht anders angegeben) | Q4 2022 bzw. 31.12.2022 | Q4 2021 bzw. 31.12.2021 | Veränderung (Mio EUR) | Veränderung (%) | 12M 2022 bzw. 31.12.2022 | 12M 2021 bzw. 31.12.2021 | Veränderung (Mio EUR) | Veränderung (%) | |

|---|---|---|---|---|---|---|---|---|---|

| Bilanz | |||||||||

| Bilanzsumme | 423 | 378 | 45 | 12% | |||||

| langfristige Vermögenswerte | 208 | 225 | -17 | -7% | |||||

| (davon Immaterielle Vermögenswerte und latente Steueransprüche) | 19 | 37 | -18 | -49% | |||||

| kurzfristige Vermögenswerte | 215 | 153 | 62 | 41% | |||||

| (davon Vorräte) | 122 | 87 | 36 | 41% | |||||

| (davon Forderungen aus Lieferung und Leistung) | 56 | 41 | 15 | 37% | |||||

| (davon Flüssige Mittel) | 9 | 8 | 1 | 11% | |||||

| Eigenkapital (inkl. Anteile Dritter) | 146 | 90 | 56 | 63% | |||||

| Eigenkapital (ohne Anteile Dritter) | 144 | 88 | 56 | 64% | |||||

| Fremdkapital | 277 | 288 | -11 | -4% | |||||

| (davon langfristige Schulden) | 145 | 212 | -67 | -32% | |||||

| ((davon Pensionsrückstellungen)) | 90 | 140 | -50 | -36% | |||||

| ((davon Sonstige Rückstellungen)) | 17 | 24 | -7 | -29% | |||||

| ((davon lfr. Darlehen Kreditinstitute)) | 27 | 38 | -10 | -27% | |||||

| (davon kurzfriste Schulden) | 132 | 76 | 56 | 74% | |||||

| ((davon Verbindlichkeiten aus Lieferung und Leistung)) | 37 | 33 | 5 | 14% | |||||

| ((davon kfr. Darlehen Kreditinstitute)) | 66 | 10 | 56 | 533% | |||||

| Pensionsrückstellungen - Zinssatz | 3,70% | 1,00% | |||||||

| Eigenkapitalquote | 34,5% | 23,7% | |||||||

| Finanzierungsgrad langfristige Vermögenswerte durch Eigenkapital | 70,1% | 39,8% | |||||||

| Finanzierungsgrad langfristige Vermögenswerte durch Eigenkapital und langfriste Schulden | 139,6% | 133,9% | |||||||

| Gewinn- und Verlustrechnung | |||||||||

| Umsatz | 133 | 111 | 22 | 19,9% | 542 | 422 | 120 | 28,4% | |

| (davon Speciality Chemicals) | 74 | 57 | 17 | 29,0% | 288 | 221 | 68 | 30,8% | |

| (davon Basics & Intermediates) | 53 | 48 | 5 | 10,5% | 228 | 176 | 51 | 29,0% | |

| Bestandsveränderungen | -4 | 7 | -12 | 22 | 10 | 12 | |||

| Gesamtleistung | 129 | 118 | 10 | 8,6% | 564 | 432 | 132 | 30,6% | |

| Materialaufwand | 66 | 55 | 11 | 20,6% | 289 | 171 | 118 | 69,3% | |

| Personalaufwand | 36 | 33 | 2 | 7,5% | 137 | 132 | 5 | 3,8% | |

| Sonstige Aufwendungen und Erträge | 13 | 18 | -5 | -29,8% | 77 | 67 | 10 | 14,1% | |

| operatives Ergebnis vor Abschreibungen (EBITDA) | 14 | 12 | 2 | 15,4% | 61 | 62 | -1 | -1,0% | |

| (davon Speciality Chemicals) | 8 | 12 | -4 | -34,1% | 53 | 51 | 2 | 4,5% | |

| (davon Basics & Intermediates) | 4 | 1 | 3 | 5 | 11 | -6 | -54,5% | ||

| Abschreibungen | 7 | 7 | 0 | 0,3% | 26 | 24 | 1 | 4,4% | |

| operatives Ergebnis (EBIT) | 8 | 6 | 2 | 32,3% | 36 | 38 | -2 | -4,5% | |

| Finanzergebnis | 1 | -1 | 2 | 5 | -1 | 6 | |||

| Ergebnis vor Steuern (EBT) | 9 | 5 | 4 | 81,9% | 41 | 37 | 5 | 13,1% | |

| Ertragsteuern | 2 | -1 | 3 | 11 | 9 | 2 | 26,4% | ||

| Konzernergebnis vor Anteilen Dritter | 7 | 6 | 1 | 20,5% | 30 | 28 | 2 | 8,9% | |

| Konzernergebnis nach Anteilen Dritter | 7 | 6 | 1 | 16,9% | 30 | 28 | 2 | 8,9% | |

| direkt im Eigenkapital erfasste Aufwendungen und Erträge | n.b. | n.b. | 36 | 2 | |||||

| Umsatzanteil Speciality Chemicals | 55,5% | 51,6% | 53,2% | 52,2% | |||||

| Umsatzanteil Basics & Intermediates | 39,5% | 42,9% | 42,0% | 41,7% | |||||

| Anteil Materialaufwand abzgl. Bestandsveränderung vom Umsatz | 52,9% | 42,6% | 49,2% | 38,0% | |||||

| Anteil Personalaufwand vom Umsatz | 26,7% | 29,8% | 25,3% | 31,3% | |||||

| Anteil Sonstige Aufwendungen und Erträge vom Umsatz | 9,6% | 16,4% | 14,2% | 16,0% | |||||

| EBITDA-Marge vom Umsatz | 10,8% | 11,2% | 11,3% | 14,7% | |||||

| (davon EBITDA-Marge vom Umsatz (Speciality Chemicals)) | 10,5% | 20,6% | 18,4% | 23,0% | |||||

| (davon EBITDA-Marge vom Umsatz (Basics & Intermediates)) | 7,4% | 2,6% | 2,2% | 6,2% | |||||

| Anteil Abschreibungen vom Umsatz | 5,0% | 5,9% | 4,7% | 5,8% | |||||

| EBIT-Marge vom Umsatz | 5,9% | 5,3% | 6,6% | 8,9% | |||||

| EBT-Marge vom Umsatz | 6,9% | 4,5% | 7,6% | 8,6% | |||||

| Konzernergebnis vor Anteilen Dritter vom Umsatz | 5,2% | 5,1% | 5,6% | 6,6% | |||||

| Konzernergebnis nach Anteilen Dritter vom Umsatz | 5,1% | 5,3% | 5,5% | 6,5% | |||||

| Cashflow | |||||||||

| Cashflow aus operativer Geschäftstätigkeit | 10 | 18 | -8 | -4 | 43 | -47 | |||

| Cashflow aus Investitionstätigkeit | -6 | -7 | 1 | -29 | -28 | 0 | |||

| Dividendenausschüttung | 0 | 0 | 0 | -10 | -8 | -2 | |||

| Freier Cashflow (nach Dividendenauszahlung) | 4 | 11 | -8 | -43 | 7 | -50 | |||

| Bewertungskennzahlen | |||||||||

| Aktienkurs (zum Bilanzstichtag, in EUR) | 16,9 | 23,4 | |||||||

| Anzahl Aktien (angepasst um Reverse-Aktiensplitt in 2019) | 10.135.754 | 10.146.942 | |||||||

| Marktkapitalisierung | 171 | 237 | -66 | -27,9% | |||||

| Ergebnis pro Aktie (verwässert, in EUR) | 0,67 | 0,58 | 15,5% | 2,96 | 2,72 | 8,8% | |||

| Eigenkapital pro Aktie (in EUR) | 14,21 | 8,63 | 64,6% | ||||||

| Kurs-Buchwert-Verhältnis (KBV) | 1,19 | 2,71 |

Geschäftsverlauf

(Wesentliche Entwicklungen im abgelaufenen Zeitraum, Bilanz, Gewinn- und Verlustrechnung, Cashflow, Kennzahlen)

Die Zahlen des vierten Quartals 2022 zeigen keine Besonderheiten -mit Ausnahme des deutlichen Rückgangs der EBITDA-Marge im Segment Speciality Chemicals (s. hierzu bereits oben). Materialaufwand und Umsatzerlöse im Segment Basics & Intermediates stiegen aufgrund des gesunkenen Strompreisen deutlich langsamer als im Jahresdurchschnitt. Das Ergebnis aus Sonstigen Aufwendungen und Erträgen stieg um rd. EUR 5 Mio aus dem oben geschriebenen Close-Out-Ertrag aus Stromderivaten.

2.3 Prognose der Geschäftsführung

Welche Prognose zur erwarteten Entwicklung des Unternehmens trifft die Geschäftsführung im letzten veröffentlichten Finanzbericht?

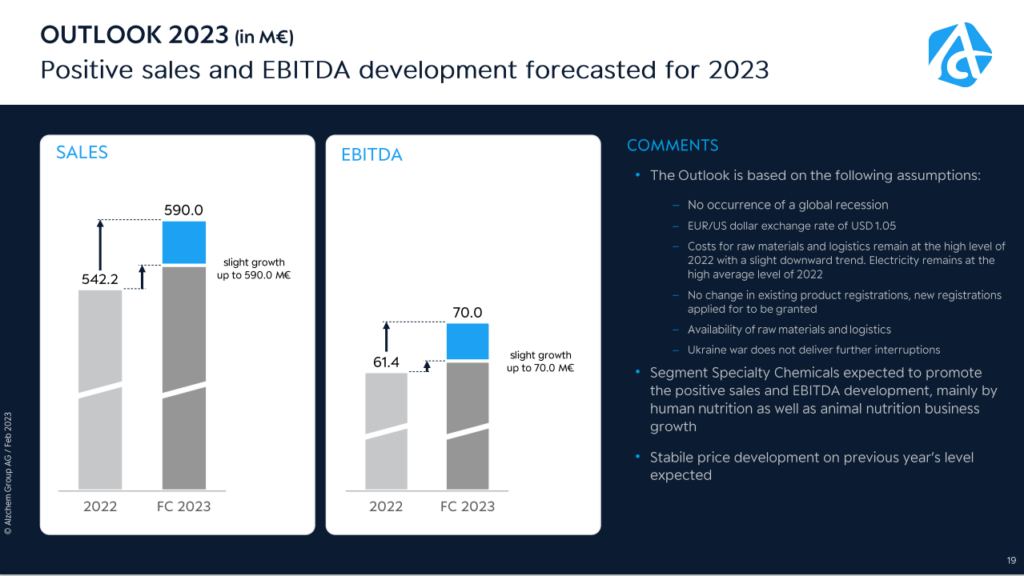

Für das Geschäftsjahr 2023 prognostiziert der Vorstand der Alzchem einen bis auf EUR 590 Mio ansteigenden Umsatz sowie ein bis auf EUR 70 Mio ansteigendes EBITDA. Diese Prognose erfolgt in der Annahme leicht sinkender allgemeiner Einkaufspreise und im Vergleich zu Q4 2022 konstanten Strompreisen.

Insbesondere vor dem Hintergrund der weiteren Entwicklung der Strompreise unterliegt diese Prognose Unsicherheiten. Im bisherigen Verlauf des Jahres 2023 lagen die Strompreise unter dem Niveau des Q4 2022.

Quelle: Alzchem, Analystenpräsentation zu Q4 2022, S. 19

Durch die Verdoppellung der Kreatin-/Natriumsarkosinat-Produktionskapazitäten der Alzchem in Q4 2022 ist der prognostizierte Anstieg von Umsatz und EBITDA für den Autor nachvollziehbar. Bei einem gemäß Vorstand zusätzlichem zu erwartenden jährlichen Umsatzvolumen aus den neuen Produktionskapazitäten von rd. EUR 40 Mio (Aussage des Vorstands in der Analystenkonferenz zu Q3 2022) und Ansatz einer EBITDA-Marge von 20% ergäben sich die vom Vorstand prognostizierten Werte allein aus diesem Produktionsanstieg.

Das Ergebnis pro Aktie sollte – bei unterstellt konstanten Zinssätzen – hingegen selbst bei einem entsprechenden Wachstum des EBITDA tendenziell auf unverändertem Niveau verbleiben, da bei unverändertem Zinsniveau der in 2022 erzielte außerordentliche Ertrag von rd. EUR 7 Mio aus der Neubewertung der langfristigen (Deponie-)Rückstellungen in 2023 entfallen würde.

Für das Geschäftsjahr 2023 plant der Vorstand der Alzchem Investitionen in unveränderter Größenordnung. Dabei wird voraussichtlich zum einen in den Ausbau der Multi-Purpose-Produktionsanlagen (Lohnfertigung für Dritte) sowie in zwei Projekte im Bereich Speciality Chemicals investiert werden. Bei diesen Projekten handelt es sich offenbar zum einen um einen weiteren Ausbau der Produktionskapazitäten für Kreatin und zum anderen um einen Ausbau der Silzot-Produktion (Siliziumnitril zur Herstellung von Keramik insbesondere für Solarpanelen).

2.4 Dividendenpolitik

Wie sieht die Dividendenpolitik des Unternehmens aus?

Die Dividendenpolitik der Alzchem liegt unverändert bei einer Ausschüttung von 30% bis 50% des Ergebnisses. Bei einem Gewinn pro Aktie von EUR 2,96 in 2022 und einer vorgeschlagenen Dividende von EUR 1,05 ermittelt sich mit rd. 35% eine Ausschüttungsquote innnerhalb dieser Spannbreite.

Zwischenergebnis Finanzielle Solidität

Kurze zusammenfassende Bewertung der finanziellen Solidität des Unternehmens

Die Eigenkapitalquote der Alzchem ist mit aktuell rd. 34% als angemessen zu bezeichnen. Sie unterliegt jedoch Schwankungsrisiken aus der jeweiligen zinssatzbedingten Neubewertung der Pensionsrückstellungen, was für den Autor bei der Beurteilung dieser Quote die Berücksichtigung eines Sicherheitsabschlages notwendig macht. Die Pensionsrückstellungen der Alzchem stellen eine komfortable langfristige Finanzierungsgrundlage dar, aus welcher mit zzt. nur rd. EUR 2 Mio p.a. kaum Zahlungsverpflichtungen für die Alzchem resultieren. Die vom Vorstand initiierte langfristige Umfinanzierung der zzt i.W. kurzfristigen Bankschulden ist auch aus der Sicht das Autors zwingend, da auf dem aktuellen Preisniveau nicht mit einer materiellen Verringerung des Net Working Capitals zu rechnen ist.

Ertragsseitig überzeugt die Alzchem seit Jahren durch ein ansprechendes, im Trend sogar wachsendes Ergebnis. Die Wachstumsstrategie der Alzchem mit Fokus auf den Bereich Speciality Chemicals hat sich ausgezahlt und sollte sich nach Meinung des Autors auch zukünftig auszahlen. Ob der Einbruch der EBITDA-Marge in diesem Segment in Q4 2022 singulär oder dauerhaft ist, bleibt anhand der Zahlen zu Q1 2023 zu beobachten.

Nach einem negativen Operativen Cashflow in 2022 sollte dieser – bei konstanten oder rückläufigen Inputpreisen – ab 2023 wieder deutlich positiv werden. Vor dem Hintergrund dieses negativen Operativen Cashflows und der zzt. hohen kurzfristigen Bankverschuldung sieht der Autor die angestrebte Dividendenzahlung für 2022 nur vor dem Hintergrund einer zwischenzeitig sodann erfolgten langfristigen Umfinanzierung der Bankschulden der Alzchem für vertretbar an.

In Erwartung dieser langfristigen Umschuldung noch in Q1 2023 sind die Finanzzahlen der Alzchem für den Autor insgesamt solide.

3. Bewertung des Aktienkurses

Ist die Aktie (gemessen an ihrem Gewinn) momentan teuer oder günstig?

Erhalte ich eine hohe, geringe oder sogar gar keine Dividende und wie sicher ist diese?

Welchen Aufschlag auf das Eigenkapital müssen Investoren zahlen?

3.1 Historische Bewertungskennzahlen

(Zeitreihe der Entwicklung insbesondere von KGV, Dividendenrendite, Ausschüttungsquote und Kurs-Buchwert-Verhältnis)

Zum 31.12.2022 lag das KGV der Alzchem mit rd. 6 auf einem historisch niedrigen Niveau. Auf der Basis des Kurses der Aktie zum 31.12.2022 von EUR 16,90 ermittelt sich weiterhin eine überdurchschnittliche Dividendenrendite von rd. 6,2% bei einer Ausschüttungsquote von rd. 35%. Das KBV liegt aufgrund des parallel zum Kursverfall deutlich auf EUR 14,21 gestiegene Eigenkapitals pro Aktie bei nunmehr akzeptablen, ja sogar attraktiven 1,2.

3.2 Aktuelle Bewertungskennzahlen

(Aktueller Stand von KGV, Dividendenrendite, Ausschüttungsquote und Kurs-Buchwert-Verhältnis)

Zwischenergebnis Bewertung des Akienkurses

Längerfristige Betrachtung der Entwicklung sowie aktueller Stand der Kennzahlen KGV, Dividendenrendite, Ausschüttungsquote und KBV

Auf der Basis dieser Bewertungskennziffern ist die Alzchem-Aktie für den Autor, trotz des zwischenzeitigen Kursanstiegs von EUR 16,90 auf EUR 20,20, weiterhin attraktiv bewertet.

4. Fazit des Autors

Bei für den Autor nachvollziehbarem, plausiblem und zukunftsfähigem Geschäftsmodell und, insbesondere nach noch für Q1 2023 vorgesehener langfristiger Umschuldung, auch soliden Finanzzahlen sowie einer weiterhin attraktiven Bewertung ist die Alzchem-Aktie für den Autor bei langfristigem Anlagehorizont weiterhin ein Kauf.

Aus Sicht das Autors sind insbesondere nachfolgende Aspekte zu beachten bzw. zu beobachten:

- Wird der Aufsichtsrat um ein gegenüber den Hauptaktionären unabhängiges Mitglied erweitert, welches aus seiner beruflichen Vergangenheit Führungserfahrung in einem Chemieunternehmen nachweisen kann, insbesondere in den Bereichen Technik und Vertrieb?

- Werden die drei Hauptaktionäre der Alzchem, die zusammen die Geschäftspolitik der Gesellschaft steuern (und dies in der Vergangenheit nach Einschätzung des Autor überzeugend getan haben) auch zukünftig zu ihrem Engagement in der Alzchem stehen?

- Würden diese drei Hauptaktionäre im Krisenfall (z.B. massiver weiterer Strompreisanstieg) der Alzchem finanziell zur Seite stehen?

- Wird es der Alzchem wie geplant gelingen, ihre Bankschulden zeitnah langfristig umzufinanzieren?

- Wird sich die Halbierung der EBITDA-Marge im Segment Speciality Chemicals in Q4 2022 als singuläres Ereignis erweisen?

Hallo Thorbjörn

Könntest Du die GuV und den Cash Flow noch in tabellarischer Form einfügen?

Viele Grüße, Christian

Hallo Christian,

sind eingetragen – werden (auf der nach Anzahl angezeigter Zeilen voreingestellten) ersten Seite aber nicht angezeigt.

Möglichkeit 1: gehe links oberhalb der Tabelle auf „Einträge anzeigen“ und erhöhe die Anzahl von Zeilen, die Angezeigt werden.

Möglichkeit 2: drücke rechts unterhalb der Tabelle auf „weiter“

Gruß, Thorbjörn